4 gode råd til studerende om lån og faldgruber

Du har måske svoret, at du aldrig vil tage et lån, fordi du har hørt skrækhistorier fra venner og bekendte, der har lånt penge og efterfølgende ikke har kunnet betale dem tilbage. Det er da også altid en god idé at behandle sin økonomi med fornuft og så vidt muligt prøve at undgå at låne penge. Men det kan dog ske, at du ender i en uforudset situation, hvor du alligevel får brug for at tage et lån. Det kan f.eks. være, at din computer eller mobiltelefon går i stykker, og at du derfor skal have en ny, eller at din cykel bliver stjålet, og at du derfor bliver nødt til at investere i en anden. Det kan også være, at du skal betale et stort indskud til din nye lejlighed, som du ikke helt har pengene til og derfor bliver nødt til at tage et lån. Disse situationer kan ske for alle, og når det handler om de vigtige ting i dit liv, som du er afhængig af i dagligdagen, kan det være en god idé at låne penge, hvis du ikke selv har råd. Nogle ting kan man bare ikke undvære!

1. Tænk dig om, og læg et budget

Først og fremmest er det en god idé at overveje, om du selv kan spare op til det, du har brug for. Det kan også være, at du allerede har en opsparing, som du godt kan tillade dig at tage lidt af, og senere kan betale beløbet tilbage til dig selv. På den måde er det kun dig selv, der styrer dit ’lån’, og du behøver ikke at betale med renter. Det kræver selvfølgelig, at det er noget, du virkelig selv kan styre, så du ikke lige pludselig står med 0 kr. på din opsparing. Hvis det er ting som tøj, byture og caféture, som du gerne vil have flere penge til, så overvej nøje, hvorvidt du egentlig har brug for det. Du vil nok ikke føle samme glæde over at have lånt penge til ting, der ikke varer evigt, når du senere skal betale lånet tilbage med renter på. Det kan derfor være en rigtig god idé at lave et budget, hvor du finder ud af, hvor mange penge du reelt bruger om måneden. Her skal du kigge på alt fra dit madbudget, husleje, mobilabonnement, penge til sjov og andre udgifter, og det er vigtigt, at du er meget realistisk og ærlig over for dig selv i denne proces. Når du har skabt et overblik over, hvordan dit forbrug ser ud, kan du derefter overveje, om du kan skære ned på nogle af posterne. Lykkes det for dig at skære ned på dit månedlige budget, kan du med fordel sætte de resterende penge ind på din opsparing, som derved kan bruges på de allermest nødvendige ting.

2. Tal med din bank om dine muligheder

Du kan vælge at lægge dit budget med din bank, så du sammen med en professionel finder ud af, hvor meget du har brug for at låne, og hvad du har brug for at låne til. Ved at inddrage en anden part, kan du få et bedre overblik over din økonomi og en andens vurdering af, hvad der er fornuftigt at gøre i forhold til lån. Sammen med din bankrådgiver kan du samtidig finde ud af, hvilke lånemuligheder der er at vælge imellem og på den måde indsnævre feltet, så I sammen finder frem til det rette lån til din økonomi. Alt dette afhænger både af, hvad du selv føler behov for at låne til, samt hvor stor sikkerhed du har i forhold til at kunne betale tilbage – dette kan en bankrådgiver nemmere vurdere i fællesskab med dig. Når du har talt med din bankrådgiver, kan du finde ud af, om du kan låne penge hos en bestemt udbyder, som du derefter skal lave en ansøgning til. Ansøgningen er udelukkende en forespørgsel på et tilbud, og den bliver godkendt, hvis du kan få lov at låne penge hos udbyderen. Den samme metode kan du også bruge til at finde det billigste lån, og til sidst når du frem til et endeligt resultat, der er den bedste lånemulighed for dig.

3. Tag SU-lån, hvis nødvendigt

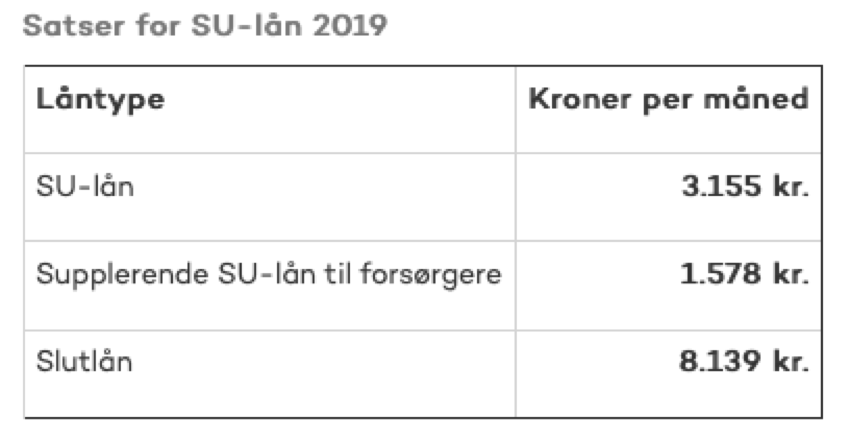

Det mest sikre lån, du kan tage som studerende, er et SU-lån, fordi det har en meget lav rente og en begrænsning på 3.155 kr. pr. måned. Det er derfor en god idé at lave en plan for, hvad du skal låne til, og hvor meget du har behov for, når lånet er så begrænset.

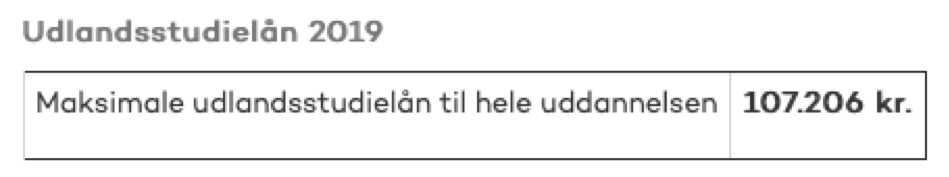

3.155 kr. lyder ikke af så meget, men hvis du låner dette beløb hver måned i flere år, kan det hurtigt løbe op. Derfor skal man være meget sikker på at kunne få et job efter studiet, der kan hjælpe med at betale lånet tilbage. Tænk over, hvad du vil bruge pengene fra dit SU-lån til, og tilpas det herefter. Hvis du f.eks. skal købe studiebøger den første måned af hvert semester, kan du låne efter, hvad du plejer at betale for studiebøger, hvis det vel at mærke er det, du mangler penge til. Det kan også være, at du skal have et semester på et andet universitet eller i praktik i udlandet, hvor du har behov for at låne penge ud over det udlandsstipendium, du har fået tildelt. SU-lånet vil være oplagt til studiebøger og udlandsophold i forbindelse med studiet, og det vil snarere føles som en investering i din fremtid frem for skam over at låne penge. Du skal først betale dit SU-lån tilbage, når du er færdig med din uddannelse, og tilbagebetalingen begynder 1. januar et år efter udgangen af det år, hvor din uddannelse slutter. Du får automatisk besked, når det er tid til at betale SU-lånet tilbage, så du skal ikke lave en masse opsøgende arbejde for at finde ud af, hvornår det er tid til afbetaling.

Herunder kan du se satserne for SU-lån i 2019:

Oversigt over satser for SU-lån 2019 fra http://www.su.dk/su-laan/satser-for-su-laan/

På alle SU-lån efter 1991 er renten 4 procent om året, mens du studerer. Når uddannelsen er færdiggjort, forrentes gælden efter diskontoen plus et tillæg, som højst er 1 procent, eller minus et fradrag, ifølge su.dk.

”Diskontoen er en rentesats, som løbende fastsættes af Nationalbanken. Ændringer i diskontoen får virkning fra den 1. i måneden efter ændringen” – SU.dk

4. Undgå kviklån

Det er især de hurtige lån som fx kviklån på 1.000 kr., der har mange faldgruber, som står med småt, og det er ofte med kviklån, at folk kommer galt afsted. Kviklån er hurtige og nemme, og de sælger sig selv godt, når man står og har brug for penge her og nu. Det bør dog aldrig være førsteprioritet, så hvis du har mulighed for at tage en anden form for lån eller låne penge af nær familie og venner, så gør hellere det. Hvis det står så slemt til, at du er nødsaget til at tage et kviklån, skal du sørge for at kigge nøje på renten og sammenligne den med andre kviklånsudbydere. Hvis du absolut er nødt til at tage et kviklån, skal du sørge for at vælge det kviklån, der har den laveste rente og den største sikkerhed. Det er samtidig smart at lave en udregning, der viser den samlede pris for hele lånet, når det er færdigbetalt. På den måde finder du ud af, om det er smartest at betale det hele af hurtigst muligt, eller om du hellere skal betale det af over flere måneder. Samtidig bør du tænke over din økonomiske sikkerhed, for hvis du pludselig dropper ud af din uddannelse eller mister dit job, kan dette gøre, at du pludselig har mere gæld, end du har mulighed for at betale tilbage.

Har du brug for mere hjælp?

Er du havnet i en uheldig situation, hvor du har svært ved at komme ud af dit lån eller forbedre din økonomiske situation, kan du søge om økonomisk tilskud fra kommunen til en række forskellige udgifter, og dette gælder for langt de fleste med lav indkomst. Kommunen tager efter din ansøgning stilling til dit helt konkrete tilfælde og lægger vægt på dine indtægter og udgifter, opsparing og formue samt din familiesituation og type af ekstraudgifter. Er du gift, indgår din ægtefælles forhold desuden i den samlede vurdering af din situation.